|

概述:

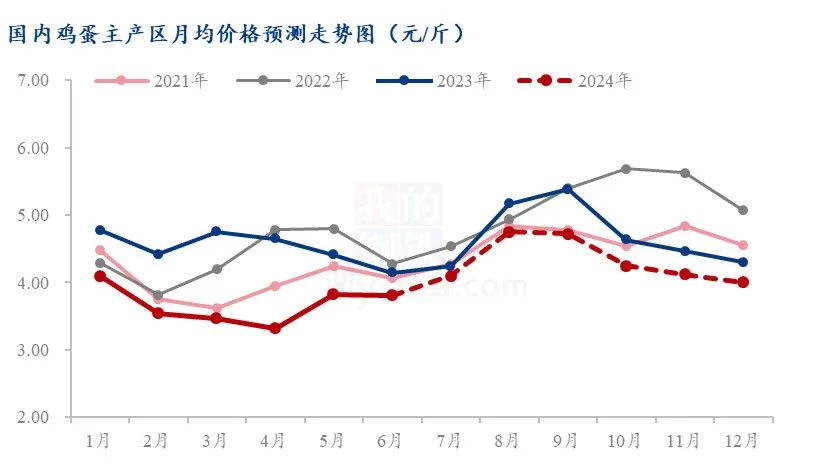

2024年上半年鸡蛋市场供强需弱,在产蛋鸡存栏量增至高位,需求端则表现一般。上半年饲料价格下降,养殖成本重心下移,成本对蛋价支撑减弱,一季度价格弱势明显,但二季度在多方因素影响下,价格超预期上涨,市场心态发生变化,对后市信心增加,交易氛围出现好转;2024年下半年预计在产蛋鸡存栏量继续保持高位,需求将明显好转,处于供需双强的阶段,整体判断,下半年蛋价或不及去年同期,但走势稍强,全年高点或将出现在8月底9月初,下半年低点或在11月底或12月初。

一、2024上半年市场回顾

(一)2024上半年价格走势回顾

1.现货价格走势

数据来源:钢联数据

2024年开市价格低于2023年,2024年主产区开市均价为3.34元/斤,较节前下跌0.48元/斤,跌幅12.57%。从趋势上来看,2024年上半年蛋价走势较去年有所不同,5月份超预期上涨,而6月份的低点又是超过了大部分人的预期,截至6月30日,鸡蛋主产区均价为3.86元/斤,较年初下跌了15.72%。

1-2月份蛋价呈下行走势。1月随着蛋价不断探底,养殖端存惜售情绪,叠加临近春节,务工人员陆续返乡,部分地区内销略有起色,市场情绪有所升温,蛋价持续走强,蛋价上涨后,终端接受程度有限,市场走货渐缓;2月春节后开市初期部分环节存零星补货需求,多数市场顺势清库,部分市场由于价格偏低,养殖单位存挺价惜售现象,叠加人员陆续返工,学校食堂等备货需求,带动价格小幅上涨;3月随着蛋价连续上涨,终端对高价接受度有限,下游经销商避险情绪再次显现,拿货意愿转为谨慎,利好支撑相对有限,蛋价在短暂上涨后继续转为回落;4月清明节日提振效果相对有限,终端需求持续不温不火,整体接货意愿一般,节后各环节积极处理库存为主,蛋价多是震荡偏弱;5月份受“五一”假期支撑,蛋价走势偏强,随后主受情绪及货源流通影响,产区局部地区货源略紧,价格快速拉涨。进入6月,随着梅雨季到来,受湿热天气制约,贸易流通环节补货积极性一般,出货压力偏大,蛋价弱势下行,随着蛋价不断下跌,月末部分市场开始抄底备货,市场盼涨情绪有所升温,产区出货节奏偏快,蛋价偏强上涨。

2.期货价格走势

2024年期货市场呈窄幅震荡上行趋势。上半年收盘价最高点出现在5月7日为4089元/500千克,当日总成交量661088手,持仓量为330545手;收盘价最低点出现在4月8日为3163元/500千克,当日总成交量126333手,持仓量118309手,基差最大值在1月19日为975元/500千克。整体来看,上半年期现走势基本一致。

1月期货盘面期货盘面走势与现货大致相同,弱势下行为主,期间基差压力逐渐增加,且于月内1月19日出现上半年基差最大值975元/500千克。随着现货下行幅度增加,基差压力再度转弱,2月年受春节影响,各环节交投一般,尤其是春节过后,市场需求进一步转弱,蛋价大幅下跌,期货盘面受现货影响较大,下半月主力合约更换至2405,受现货市场预期影响,多头加仓进场,盘面上行,月内基差由正转负。3月期货盘面走势与现货大致相同,先涨后跌为主,月初盘面冲高后空头加仓进场,盘面开启下行通道。4月期货盘面与现货走势有所差异,月内鸡蛋期货主力合约由 2405更换到2409,前期2405 弱势调整为主,4 月 8 日跌至上半年收盘价最低点3163 元/500千克,月中主力合约更换到2409,多空博弈为主。5月市场走货尚可,受情绪带动蛋价上涨为主,且超出市场预期,涨幅较为明显,盘面受现货情绪带动上涨为主,5月7日涨至上年收盘价最高点4089元/500千克。6月期货盘面受现货市场影响,走势与现货市场大致相同,月初盘面处在高位,后随着现货市场情绪影响,震荡走低,月中跌至本月收盘低点 3865 元/500 千克,后受市场情绪影响,月底期货盘面再次重回 4000 元/500 千克以上。

3.养殖成本利润分析

蛋鸡养殖的主要成本是饲料成本,饲料成本主要包含玉米、豆粕以及其他杂粕维生素等构成,其中玉米和豆粕占比较大,玉米及豆粕价格从2024年年初至今呈震荡下跌走势。据Mysteel农产品统计,2024上半年蛋鸡养殖饲料成本平均为1.41元/斤,较最高点1.49元/斤环比跌幅5.37%,较最低点1.38元/斤环比涨幅2.17%。2024年上半年饲料成本整体处于1.38-1.49元/斤之间,价差为0.11元/斤。

蛋鸡养殖盈利情况主要受到鸡蛋价格及养殖成本影响,2024年上半年蛋鸡养殖成本波动不大,鸡蛋价格呈先弱后强走势。如图所示,2024年上半年蛋鸡养殖盈利水平有限,平均盈利在0.02元/斤,较1月18日全年最高点0.56元/斤,环比跌幅96.43%,较2月25日全年最低点-0.45元/斤,环比涨幅95.56%。

第一季度整体处于微盈利状态,蛋鸡养殖平均盈利在0.02元/斤。1月上旬元旦过后,终端采购货源尚未消化,下游贸易商采购亦谨慎,多以清理库存为主,价格震荡走跌。随着价格连续走跌,刺激部分食品企业及商超逢低备货意愿,各环节余货压力得到缓解,蛋价迎来小幅反弹。下旬春节备货不及预期,蛋价继续承压转弱。由于1月鸡蛋月均价环比跌幅较大,养殖盈利同步缩减。2月初临近春节,下游终端备货尚可,价格偏好。春节假期过后,各环节库存压力稍大,叠加终端储备货源尚未消耗,市场需求跟进不足,蛋价承压走弱。2月鸡蛋月均价环比跌幅较大,养殖盈利大幅缩减。3月初受价格长期低位影响,刺激经销商、食品企业等拿货量增加,供应压力阶段性得到缓解,价格快速上行。进入下旬,终端需求不温不火,市场走货出现滞销,蛋价承压走弱。由于3月鸡蛋月均价环比下跌,蛋鸡养殖盈利再次缩减。

第二季度饲料原料价格震荡走低,鸡蛋价格呈“N”字型走势,蛋鸡养殖利润变化不大,整体盈利在0.01元/斤,盈利水平跟一季度基本持平。4月鸡蛋价格弱势震荡,一方面受制于供应面压力明显,小码蛋货源充足难销,其次需求面无明显利好提振,加之受湿热天气影响,贸易商多维持按需采购,积极清库为主。由于本月鸡蛋月均价环比跌幅较大,故养殖盈利缩减明显。“五一”劳动节后,多环节迎来阶段性补货,市场需求有所抬升。月中受期货盘面强势带动,市场盼涨情绪浓厚,下游流通加快,各产区库存压力得到缓解,局部出现货源偏紧现象。待蛋价超预期上涨后,下旬南方受梅雨季影响,全国市场出现南弱北强、粉弱红强局面。由于本月鸡蛋月均价环比涨幅较大,故养殖盈利提升明显。6月初受“端午”备货提振,仅局部市场成交略有支撑,多地蛋价初现跌势。中旬高考结束后,学校食堂采购量明显减少;加之受高温高湿天气制约,各环节维持低位库存,蛋价弱势下行。下旬价格跌至低位,刺激部分环节抄底意向,市场流通稍快,蛋价迎来触底反弹。由于6月鸡蛋月均价环比微降,养殖盈利同步缩减。

(二)2024上半年基本面情况回顾

1、供应格局及变化趋势分析

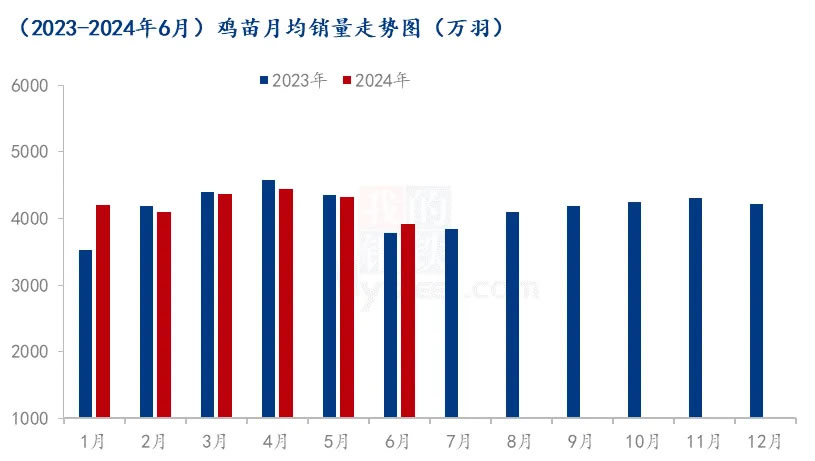

鸡苗

2024年上半年鸡苗销量呈“减-增-减”趋势。据Mysteel农产品数据统计,2024年1-6月份代表企业鸡苗月均销量为4225万羽,较2023年同期增加85万羽,增幅2.05%。其中一季度鸡苗销量先减后增,二季度增后转弱。1月临近春节,养殖单位多集中淘汰适龄老鸡,部分产区存补栏意向,大型种禽企业排单正常,小企业销量稍有缩减,但整月减幅不大。2月中上旬正值春节前后,多数种禽企业停孵放假。加之养殖单位多选择在节后上鸡,节前补栏积极性不高,直至下旬鸡苗需求稍有恢复,2月鸡苗销量环比下降。3-4月属于年内补栏旺季,养殖单位多计划在此阶段集中补栏,种禽企业鸡苗销量需求转好,当期销量稳步上升。5月上旬蛋价延续低位,蛋鸡养殖持续亏损,多数单位补栏积极性下降。中下旬受蛋价上涨拉动,企业补栏积极性稍有提升。进入6月各地迎来高温天气,考虑到育雏难度增大,中小散养户补栏意愿不强,月内鸡苗销量环比下降。

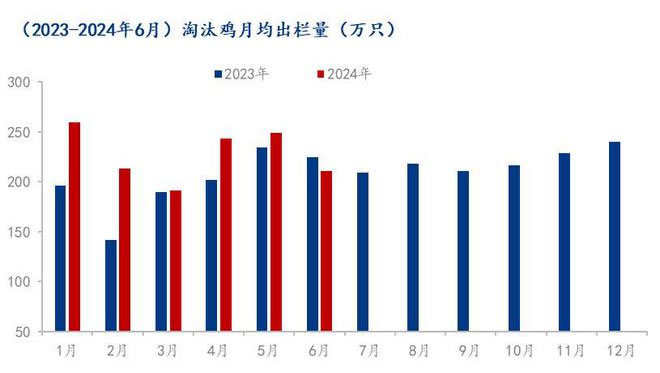

淘汰鸡

数据来源:钢联数据

2024年上半年淘汰鸡出栏量呈“减-增-减”走势。据Mysteel农产品统计,2024年1-6月淘汰鸡月均出栏量为227.99万只,较2023年同期增加29.67万只,增幅14.96%。一季度淘汰鸡出栏量下滑明显,1月待淘老鸡数量充足,加之临近春节,淘鸡价格尚可,养殖单位对后市预期收益降低,顺势出淘大日龄老鸡。2月正值春节前后,多数农贸市场休市、屠宰企业停工,各地淘汰鸡出栏量减少。3月蛋鸡养殖利润围绕成本线波动,养殖单位多持观望态势。同时部分老鸡集中换羽,月内淘鸡出栏量继续下降。二季度淘汰鸡出栏量先增后减,进入4-5月份,蛋价及淘鸡价格延续弱势,养殖利润持续收窄,多数养殖单位为规避风险,淘汰积极性提升。仅5月中下旬受蛋价上涨影响,部分企业出现惜售心理。由于4-5月老鸡集中出栏,6月可淘适龄鸡源偏少,叠加月内淘鸡价格超预期上涨,养殖单位对后市行情预期较高,淘汰积极性持续偏低,6月淘汰鸡出栏量环比减少。

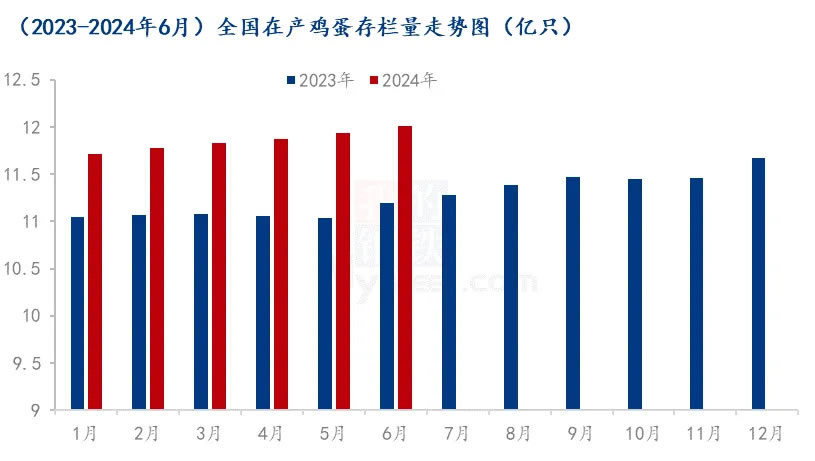

在产蛋鸡存栏量

2024年上半年在产蛋鸡存栏量呈递增趋势,产能逐步恢复。据Mysteel农产品数据统计,2024年1-6月份全国在产蛋鸡月均存栏量为11.86亿只,较2023年同期增加0.78亿只,增幅7.04%。在产蛋鸡存栏量取决于当月新开产数量与老鸡淘汰量,上半年新开产蛋鸡多为2023年9月至2024年2月补栏鸡苗,当期蛋价延续高位,蛋鸡养殖盈利可观,养殖单位补栏积极性较好,种禽场鸡苗销量维持偏高位。而上半年淘汰老鸡多为2022年8月至2023年1月补栏鸡苗,2022年受新冠病毒管控影响,多地市场鸡苗运输受阻。加之饲料成本涨至超高位,养殖单位补栏意愿不高,此阶段种禽厂鸡苗销量持续偏低。整体来看,上半年新开产蛋鸡数量大于老鸡淘汰鸡,致使在产蛋鸡存栏量延续增势。

2、消费及变化趋势分析

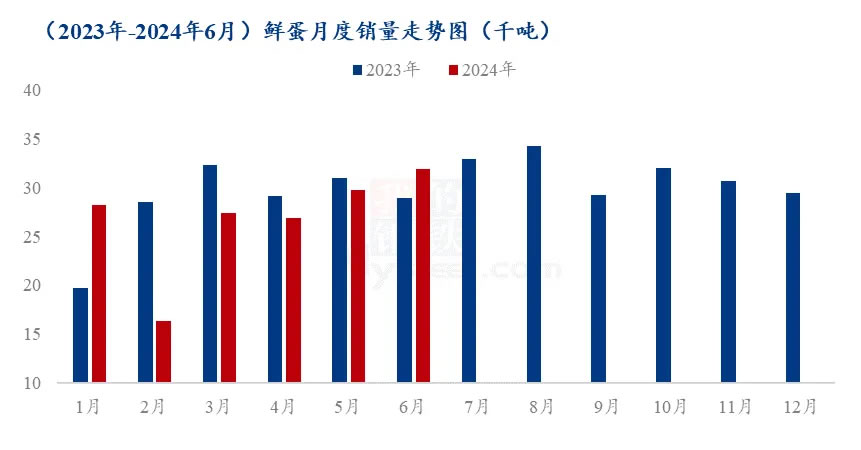

2024年上半年我国鸡蛋销量先减少后增加,走势与往年出现背离。上半年需求陆续恢复,在产蛋鸡存栏量处在高位,市场整体供大于求。而随着冷库蛋陆续入库,缓解了市场部分供应压力。据Mysteel农产品统计,2024上半年鸡蛋平均销量26.78千吨,同比跌幅5.30%。

1月份鲜蛋平均销量为28.23千吨,环比跌幅4.08%,同比涨幅43.15%。1月元旦之后, 市场需求减弱,电商以及商超补货量减少,同时食品企业订单有限,补货需求不多,中上旬市场销量不高,下旬由于产区库存压力偏大,销区多被动接受市场货源,市场低价成交略有好转,同时随着春节临近,终端拿货需求慢慢启动,带动市场需求小幅好转。整体看,春节前市场需求不及预期,月内销区需求先减后增,销区销量环比下降。2月份鲜蛋平均销量为16.36千吨,环比跌幅42.05%,同比跌幅42.72%。月初临近春节,销区人员流动减量,且随着贸易环节陆续停收,市场成交量逐渐减少,月中旬处于春节假期期间,多数市场休市,成交量较为清淡,下旬随着企业复工复产,销区销量缓慢缓慢,整体看,2月销区需求先减后增,销区销量降幅明显。3月份鲜蛋平均销量27.37千吨,环比涨幅67.30%,同比跌幅15.37%。月上旬市场需求持续恢复,且由于蛋价低位,下游食品企业以及贸易商有抄底补货心态,同时受三八节日影响,平台补货需求增加,带动市场销量提升,中下旬随着蛋价涨至阶段性高 位,各环节库存压力增加,销区市场多积极降价清理库存,市场成交量略增,月末清明节前下游环节有补货需求,市场成交量继续增加,整体看,3月销区需求稳步增加, 销区销量增幅明显,基本接近节前正常水平。4月份鲜蛋平均销量26.94千吨,环比跌幅1.57%,同比跌幅7.52%。4月初清明节日提振力度不足,下游贸易环节库存偏多,销区多以消化库存为主,受南方“三月三”节日支撑, 局部低价区成交尚可,终端以及学校多维持正常采够,而食品企业订单偏少,补库量偏低,中下旬随着“五一”前市场抄底情绪增加,下游二批、三批采购积极性略显提升,而随着下游补货接近尾声,市场需求再次减弱,整体看,月内销区需求由弱转强,尾期再度转弱,销区总量有所下降。5月份鲜蛋平均销量29.79吨,环比涨幅10.58%,同比跌幅3.87%。 “五一”前期各环节多以清理库存为主,而假日期间旅游、户外消费增加,市场库存消化尚可,下游有补货需求,同时部分食品企业亦有按需补货需求,对鸡蛋市场消费有所拉动,带动销区销量稳步提升,5月下旬由于销区市场持续爆仓,梅雨天气利空因素加大,市场多积极降价清理货源,低价成交量偏多。整体看,5月销区需求逐步转强,销区总量增幅明显。6月份鲜蛋平均销量31.96千吨,环比涨幅7.28%,同比涨幅10.44%。月初随着端午来临,叠加“6.18”电商活动促销开始,需求有所支撑,而随着市场补货结束,同时梅雨季各环节多维持轻仓节奏,市场销量减少。6月尾期市场情绪偏好,终端需求有所转强,下游蛋品加工以及食品企业亦有补货需求,带动市场走量。整体看,月内销区需求先减后增,销区总量有所提升。下月看,上旬学生放假,需求有转弱预期,下旬随着南方开始出梅,市场需求有好转预期,销区销量或先减后增。

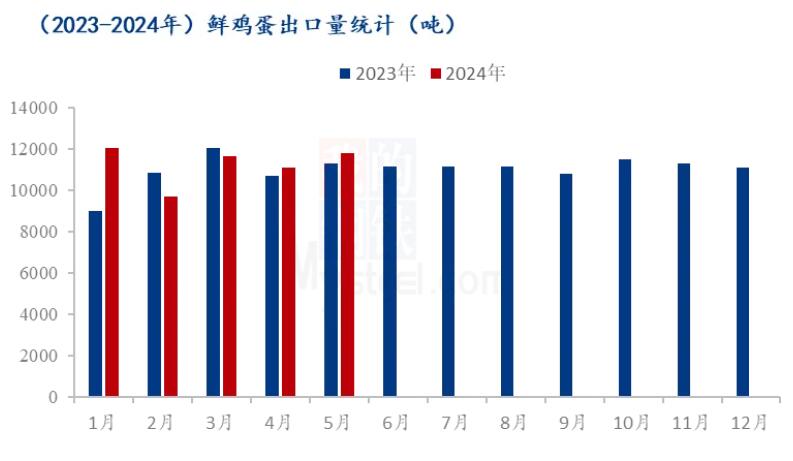

3、进出口趋势分析

截至5月份,我国鲜鸡蛋出口量为56300.075吨,较2023年同期增加4.54%,出口金额为8161.63万美元,较2023年同期下滑12.30%。出口均价为1450.21万美元/吨,较2023年同期下滑16.15%; 近五年,我国鲜蛋出口相对稳定,中国是世界主要的鸡蛋生产大国,但出口份额占比较小,中国鲜鸡蛋的出口范围历来有限,出口方主要是澳门、香港等地,2024年上半年鲜鸡蛋出口较去年稍有增量,但是国内需求、运输成本、保质期短等等问题仍制约着中国鲜鸡蛋的出口。

二、2024下半年市场展望

(一)2024下半年供需格局展望

1.供应趋势预测

数据来源:钢联数据

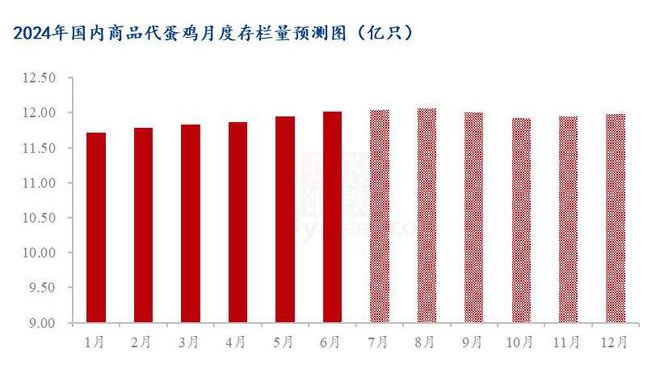

由鸡蛋供应的影响因素来看,存栏方面,2024年三季度的新开产蛋鸡为2024年3-5月份补栏的鸡苗,根据前期的鸡苗销售数据来看,此阶段的鸡苗总销量是1.31亿只,环比增加5.01%,而可淘老鸡为2023年2-4月份补栏的鸡苗,此阶段养殖户补栏积极性偏高,鸡苗总销量达1.32亿只,由此推算,新开产蛋鸡数量低于理论淘汰量的0.39%,因此,可淘老鸡数量略偏高于新开产蛋鸡数量,但是考虑到养殖单位在三季度对于老鸡会有阶段性惜淘心理,老鸡实际出栏量或低于理论淘汰值,预估新开产蛋鸡数量或略多于老鸡实际出栏量,三季度在产蛋鸡存栏量或继续增加,存栏预估或在12.03亿只,但高温天气产蛋率或下降10%左右,或将小幅抑制产能恢复,月度存栏或呈现先增后减的趋势,年度内的存栏峰值或出现在此季度的8月份;四季度的新开产蛋鸡为2024年6-8月份补栏的鸡苗,考虑补栏季节性规律影响,6-8月份处于高温季节,散户育雏难度增加,养殖户上鸡积极性或降低,结合四季度可淘老鸡为2023年5-7月份补栏的鸡苗量来预估,此阶段的可淘老鸡数量或略高于新开产蛋鸡数量,同时考虑春节前老鸡或有集中淘汰以及换羽鸡淘汰增加,四季度老鸡实际出栏量或增加,在产蛋鸡存栏量或有所下降,存栏量预估在11.95亿只,月度存栏量或呈现减后增加的趋势。综合判断,预计下半年存栏较上半年有所增加,产能供应持续宽松。

2.消费趋势预测

数据来源:钢联数据

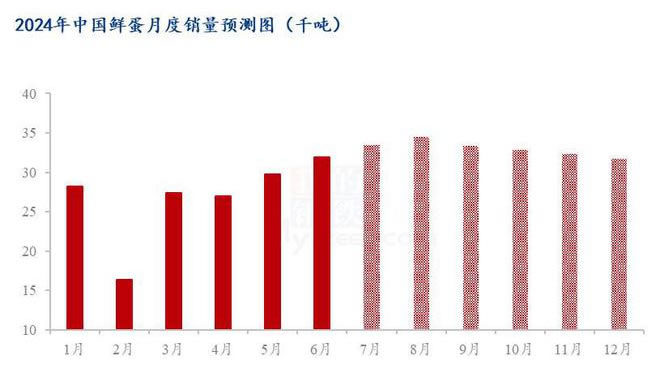

从需求方面来看,下半年市场需求大概率按市场规律运行,下半年三、四季度,需求表现或先强后弱,整体需求好于上半年,分阶段来看,三季度步入市场需求旺季,7月份南方或逐渐出梅,终端采购积极性进一步好转,叠加食品厂陆续采购,鸡蛋市场需求量有增加预期, 8月份受中秋前食品企业生产备货及开学季备货需求提振,叠加天气转凉,8月份市场需求量或增幅明显,年度内销量峰值或出现在此月份,9月份有“十一”国庆前节日提振,但食品厂中秋节备货减少,需求总量尚可,市场销量或维持年内高位,但或不及8月份,整体看三季度市场需求量或增长到年内的高位,需求面会有明显好转;四季度市场需求有转淡预期,进入10月份以后,食品企业多以消化库存为主,备货需求减少,且终端缺乏节假日提振,整体需求面会偏弱,11月份“双十一”节日需求会有小幅支撑,但短时需求增加对行情拉动作用或有限,12月份受“双十二”以及 “双旦”的节日效应影响,食品企业的生产性需求再次增加,整体来看下半年需求呈现先增后减的季节性趋势。

(二)2024下半年价格行情展望

1. 主要影响因素分析

从供应趋势表现来看,2024年下半年新开产蛋鸡数量为上半年补栏鸡苗,而淘汰鸡为2023年上半年补栏鸡苗,从Mysteel农产品数据统计显示,今年上半年补栏鸡苗较2023年上半年补栏鸡苗高2.00%,故理论新开产蛋鸡数量大于可淘老鸡数量,预期在产蛋鸡存栏量或增存增加预期,且将阶段性高位僵持,按照在产蛋鸡存栏量季度预期,三季度平均存栏量预估在12.03亿只,较2023年同期增加5.71%;四季度平均存栏量预估在11.95亿只,较2023年同期增加3.64%,综合来看,下半年存栏量将高位波动,四季度或有回落预期。

从需求趋势表现来看,下半年鸡蛋市场需求将由弱转强,且明显好于上半年,三季度仍为传统的鸡蛋消费旺季,学校开学存集中补货需求,中秋节及国庆节节日消费提振,鸡蛋市场需求量将会较其他月份增加10%-20%,为年内需求高峰期,四季度需求面则存转弱预期,12月份或受节日支撑出现好转,综合来看,下半年三季度仍为需求旺季,四季度则有低迷期。

从替代品及心态表现来看,蛋鸡养殖成本较往年有所下降,成本支撑的因素减弱,照往年走势下半年价格强于上半年,且二季度蛋价走强,同步给予市场信心支撑,利好市场交易氛围,且下半年生猪价格仍存走强预期,将会影响鸡蛋及淘汰鸡等相关蛋白替代品的需求及价格。

2.市场价格行情展望

综合来看,2024上半年鸡蛋市场行情与往年走势有所不同,供强需弱的局面下心态影响较为明显,整体价格表现不及去年同期,从后期供应增加、需求较为稳定的表现来看,预计2024年下半年鸡蛋市场行情延续不及往年的走势,预期高点仍将出现在8月底或9月初,考虑到成本下降及供需端的影响,主产区均价破“5”存一定难度,8-9月均价格预计在4.70-4.90元/斤,下半年低点预计出现在11月低或12月初,下半年均价预测在4.30元/斤,预期较2023年同期均价下跌8.51%附近。

|